Qu’est-ce que la taxe sur les salaires ?

Il s’agit d’une taxe due par les employeurs qui ne sont pas soumis à la TVA sur la totalité de leur chiffre d’affaires.

Qui est concerné ?

Pour déterminer les employeurs concernés par la taxe sur les salaires, l’assujettissement à la TVA est pris en compte.

Sont alors concernés :

- Les employeurs assujettis à la TVA l’année du versement de la rémunération,

- Les employeurs assujettis à la TVA sur moins de 10% de leur chiffre d’affaires réalisé l’année avant le versement des rémunérations.

Si un employeur est assujetti à la TVA sur moins de 90% de son chiffre d’affaires, il est concerné par la taxe sur les salaires sur une base réduite.

En plus du critère portant sur l’assujettissement à la TVA, l’activité de l’employeur rentre en compte. Sont alors concernés :

- certaines professions libérales,

- les propriétaires fonciers,

- les organismes coopératifs, mutualistes et professionnels agricoles,

- les sociétés exerçant une activité civile,

- les syndicats de copropriétaires,

- les établissements bancaires, financiers, d’assurances,

- les organismes administratifs ou sociaux…

A contrario, sont exonérés de la taxe sur les salaires les employeurs agricoles, les collectivités publiques, les établissements d’enseignement supérieur, les centres techniques industriels et les entreprises ayant un chiffre d’affaires hors taxe réalisé l’année précédant celle du paiement des rémunérations inférieurs au seuil de la franchise en base de TVA (exemple : micro-entreprises).

Comment se calcule cette taxe ?

La taxe sur les salaires prend pour base de calcul le montant brut annuel de l’ensemble des rémunérations et avantages en nature versés par l’employeur (salaires, primes, indemnités, épargne salariale, contributions patronales de retraite supplémentaire et de prévoyance…).

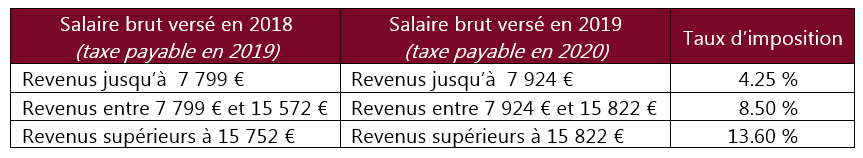

Le taux applicable en matière de taxe sur les salaires varie en fonction des rémunérations individuelles payées :

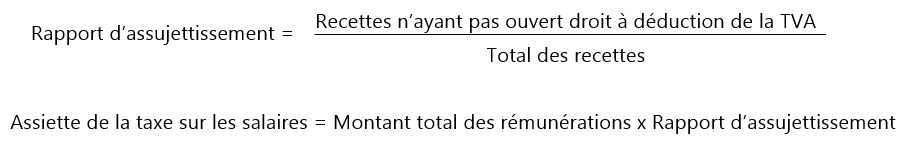

Si une entreprise est soumise à la TVA sur moins de 90% de son chiffre d’affaires réalisé sur l’année avant le versement des rémunérations, alors elle doit calculer son rapport d’assujettissement pour payer la taxe sur les salaires correspondante.

Cas particuliers :

- Si le montant annuel de la taxe sur les salaires est inférieur à 1 200€ alors la taxe n’est pas due.

- Si le montant annuel de la taxe sur les salaires est compris entre 1 200 et 2 400€ alors il est possible de bénéficier d’une décote de ¾ de la différence entre 2 040€ et le montant de la taxe.

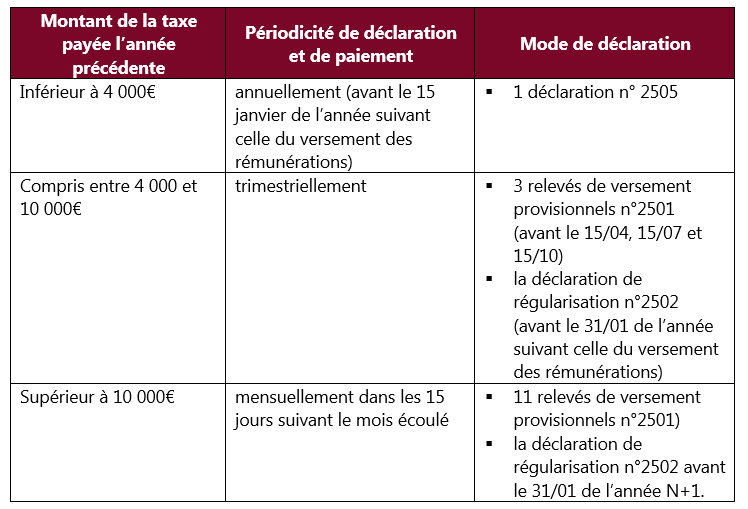

Comment faire pour déclarer et payer la taxe sur les salaires ?

En matière de déclaration et de paiement de la taxe sur les salaires, il faut prendre en compte le montant de la taxe de l’année précédente :